サムネイルの引用元:Euler Finance

はじめに

こんにちは、デフィー伍拾伍号です。これまで前編では、Euler Financeの概要や具体的な仕組みについて解説を加えました。続く後編では、Euler Financeの詳細について、他のレンティングと比較しながら、その独自の設計について理解を深めます。

TWAPの採用

Euler FinanceではUniswap V3上においてWETHとの流動性ペアを持つすべてのトークンを上場できる設計になっています。またEuler FinanceではUniswap V3上におけるTWAP(Time-weighted average price)をオラクルとして採用しています。TWAPをオラクルとして採用することで、価格操作がより困難でコストのかかる設計となります。というのもUniswapのTWAPでは、トークン価格の幾何平均の値をオラクル価格として利用するため、過去の取引履歴を含めて、その価格が算出されます。したがって仮に価格を操作するためには、TWAPのある時間間隔に対して、一定期間その保持したい価格を維持する必要があります。トークンを継続的に売買し、価格を操作する必要性があるので、当然コスト負担が増大します。

Borrow factorの導入

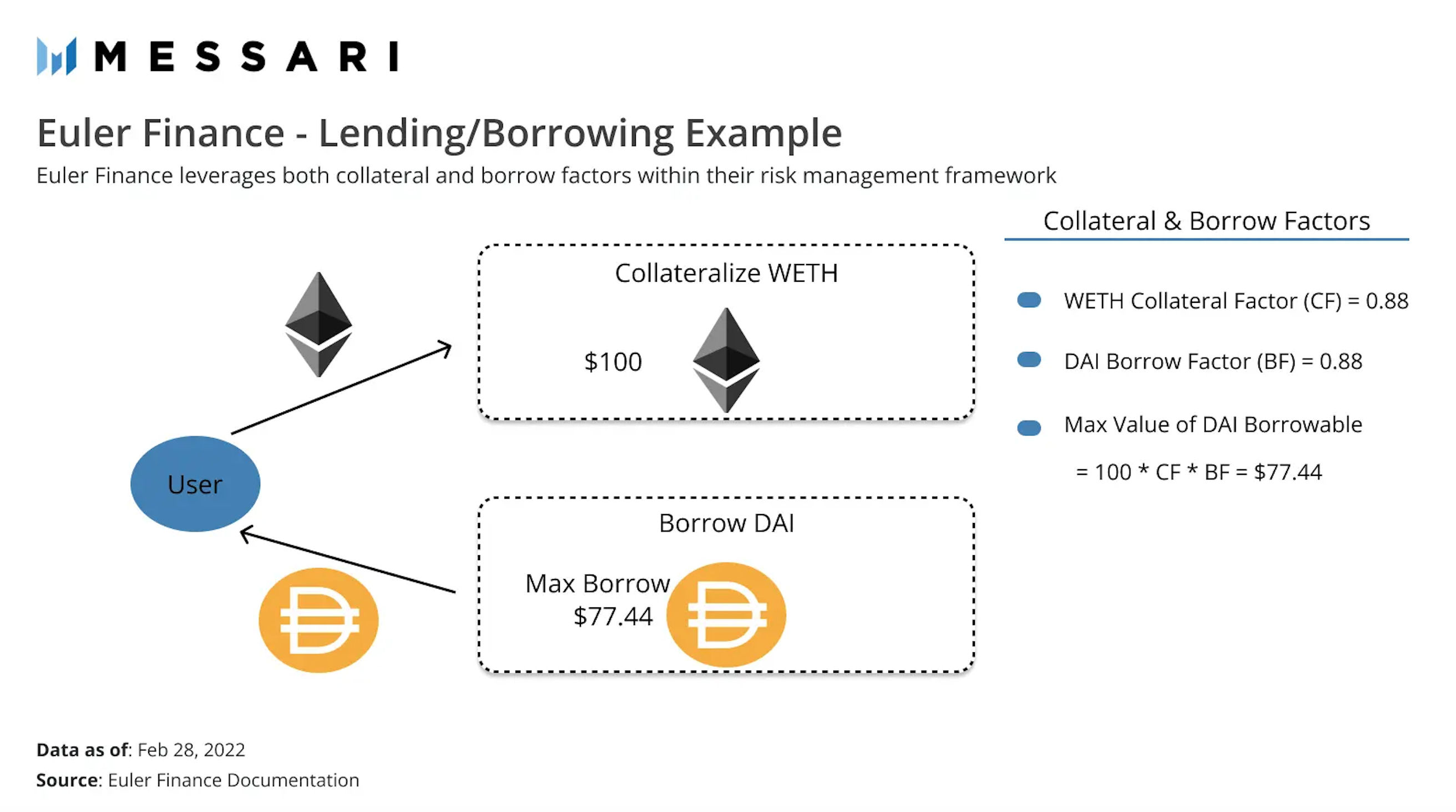

引用元:Messari

Euler FinanceではCollateral factorに加えてBorrow factorという仕組みを取り入れています。まずAaveやCompoundといった一般的なレンディングプロトコルでは、Collateral factorが設定されています。というのもCollateral factorがなく、担保に対して100%の資産を借り入れられてしまうと、清算のリスクが急激に高まるほか、不良債権化の恐れも同じく高まります。例えばETHのCollateral factorには83%が設定されており、このことは1000ドル分のETHに対しては830ドル分までしか、借り入れることが出来ないことを意味します。CompoudやAaveなどでは上記のように担保資産のリスクを評価して、なんらかの制約が設定されていますが、借り入れる資産に対しては、特段そういったものはありません。

しかしEuler Financeでは担保資産に加えて、借り入れ資産においてもBorrow factorが設定されており、借入可能な資産額を制限します。例えば、1000ドル分のETHを担保として預け入れ、いくらかのUSDCを借り入れる場面を想定します。ETHのCollateral factorが0.83とし、USDCのBorrow factorも0.9とします。そうした場合、USDCの借り入れ可能な金額は74.7ドルとなり、計算式は次の通りになります。

Dollar value of the collateral × Collateral factor × Borrow factor = 100 × 0.88 × 0.88 = 77.44

清算メカニズム

続いてEuler Financeにおける清算の仕組みについて詳しい解説を行いたいと思います。レンディングプロトコルにおける清算は、最も重要な仕組みの一つであり、実際にレンディングを利用する際には、資産の毀損等を防ぐためにも知って置く必要があります。Euler Financeは、一般的なレンディングプロトコルと比較して、清算の仕組みにも工夫がありますので、以下では、その点について深堀します。特にここでは2点に着目し、それぞれ「ダッチオークションの採用によるMEV耐性」と「Soft liquidation」について取り上げます。

ダッチオークションの採用によるMEV耐性

CompoundやAaveといったレンディングプロトコルでは、多くの場合、5%から10%の割引率で借り手の担保を清算人が清算します。しかし担保の清算プロセスというのは、一般的に清算される担保の金額が高くなればなるほど、収益性が高くなるため、MEVの問題が発生します。この仕組みは、いわゆる機関投資家や大口個人の借り手にとっては、その借入意欲を削ぐようになります。なぜなら大きな金額の借入そすれば、するほど清算時のペナルティも比例して大きくなり、清算を避けるためには24時間担保トークンの価格をモニタリングし適切にそのポジションを調整する必要があります。

もちろんで出来るだけ清算を避けるために担保額に対して借入額を少なくするという方法もりますが、これは資金効率を悪化させます。また小規模な清算の場合には、そのインセンティブの薄さから清算人が積極的に清算を執行しないという懸念も生じるのです。これらの問題を解決するために、Euler Financeではダッチオークションを活用した清算プロセスを採用しています。具体的には、清算時の担保割引率をダッチオークション形式で行うことにより、割引率のパーセンテージを清算人の意思によって決めることができます。

このデザインによってガスオークションに参加する必要性を低下させ、結果としてガス代の高騰を緩和させる仕組みとなっています。しかし、Euler Financeではこのようなガス代競争を避ける設計になっており、MEV問題を低減することができます。ただし、フロントランニングなどの恐れもあるため、このプロセスだけでは MEV を防ぐことはできません。

Soft liquidation

Soft liquidationとは借り手が健全なポジションを保つために必要な部分のみを清算する仕組みです。AaveやCompoundにおいては、清算人が一度に清算できる借り手の債務の割合のことをClose factorと呼んでいます。例えばこのClose factorの値が0.5に設定されていたとすると、清算人は借り手の債務の半分までを一度に清算することができます。ただこの仕組みの問題点は借り手のポジションが清算ラインを一定下回っていれば、効果的な清算方法と理解できますが、借り手が清算ラインをわずかに下回るのみで、必要な清算額が少額で済む場合でも、借り入れ金額の半分まで清算が執行される可能性があります。

当然、清算手数料として、清算割合に対応する担保をディスカウントされた価格で清算人に清算されてしまいます。一方Euler FinanceではSoft liquidationを導入することによって、借り手の清算ラインを下回った部分のみを清算することができる仕組みとなっており、不要な清算を避けることができます。清算ラインを少々下回った場合では、Close factorは0.5以下の割合で清算され、反対に清算ラインを大幅に上回った場合は、Close factorが0.5以上の割合で清算されます。

まとめ

本記事ではEuler Financeについて、その概要や仕組みなどを前後編にわたって解説しました。大手のレンディングプラットフォームであるCompoundとAaveは、主要な仕組みとして似通った点も多いですが、Euler Financeは、上記のプロジェクトにおける課題を新しい仕組みによって解決を図ろうとしています。ただこれまで以上により多くの資産を取り扱えるようにしているため、不良債権の発生などは、今後とも注意が必要な点になります。また、2023年の3月には、Euler Financeにおいて大規模なハッキングが発生しています。ただハッキングされた資産の大半は現在返還が進んでおり、今後とも再発防止対策が講じられていくでしょう。今後ともEuler FInanceの動向に目が離せません。