アイキャッチ画像引用元:

https://x.com/USDai_Official/photo

こんにちは、デフィー 弐拾壱号です。

近年、人工知能(AI)の急速な発展により、計算資源であるGPUへの需要は爆発的に高まっています。

大規模言語モデルの訓練や推論処理には膨大なコンピューティングパワーが必要であり、そのインフラ整備は今後数千億ドル規模にまで拡大すると予測されています。

しかし、このような物理的なインフラを整備するには莫大な資金が必要であり、従来の金融手段だけでは対応が困難です。

そこで登場したのが、GPUを担保とするステーブルコイン融資プロトコル USD.AI です。

本記事では、この革新的な仕組みの概要から特徴、トークン設計、将来展望までを詳しく解説します。

USD.AIとは

概要

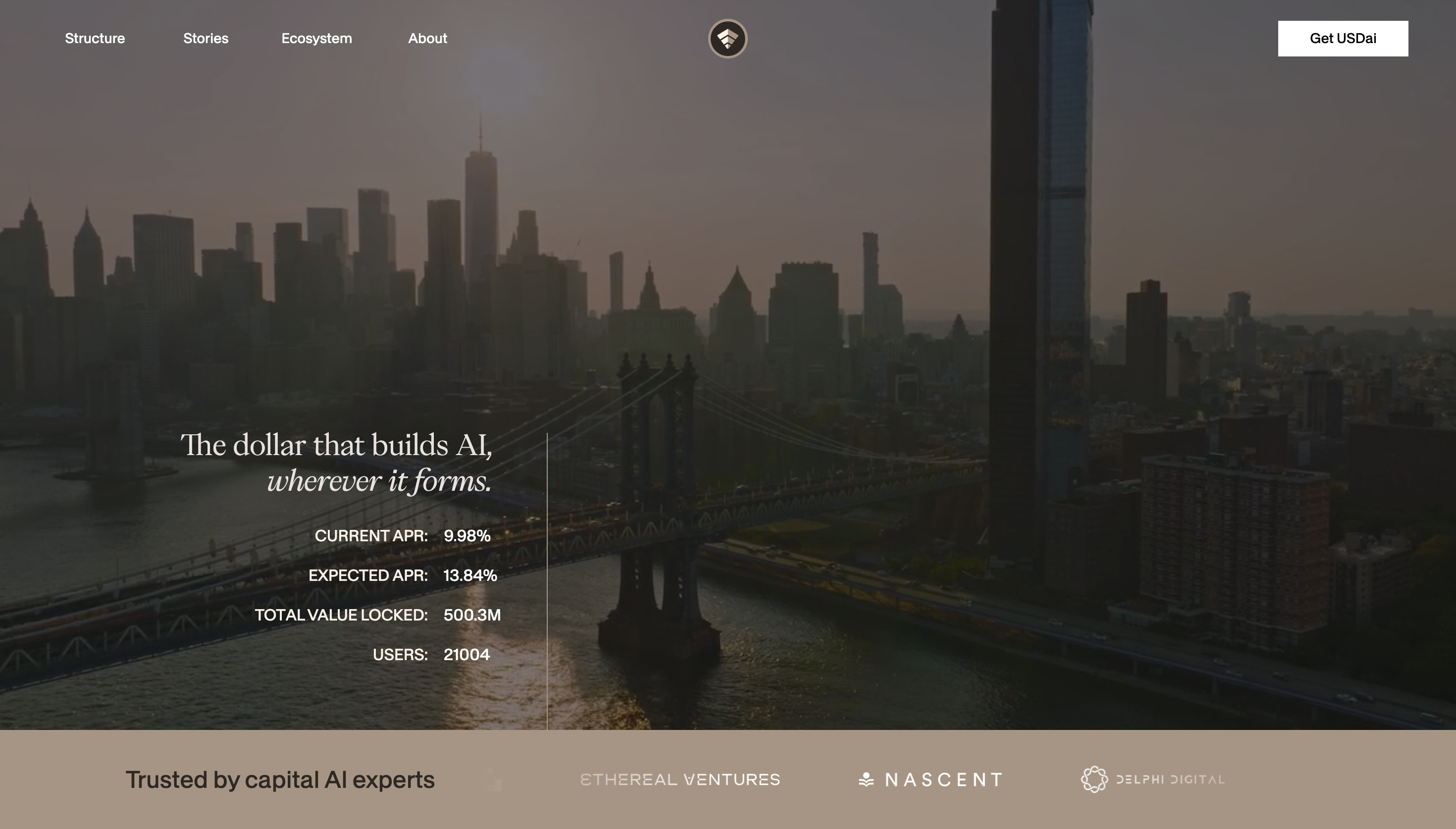

USD.AIは、Permian Labsによって開発されたステーブルコイン融資プロトコルです。

AIスタートアップが必要とするGPUなどの計算資産を担保として、ドルに連動した合成通貨を発行し、効率的に資金調達できる仕組みを提供しています。

これにより、従来の銀行融資で必要だった長期審査や煩雑な手続きが不要となり、承認までの時間を90%以上短縮することが可能になっています。

USD.AIは2025年8月にシリーズAラウンドで1,300万ドルを調達しました。

主導したのはFramework Venturesで、DragonflyやArbitrumといった著名投資家も参加しています。

この調達により、プロトコルはさらなる拡張に向けた基盤を固めました。

さらに注目すべきは、USD.AIの立ち位置です。

これまでのRWA(現実資産トークン化)プロジェクトは不動産や社債など既に成熟した資産を対象にしてきましたが、AI関連のインフラという成長産業を正面から捉えている点で大きく異なります。

このように、USD.AIは従来のステーブルコインの枠を超え、AIインフラとDeFiを融合させる先進的なプロトコルだといえます。

プロジェクトの目的

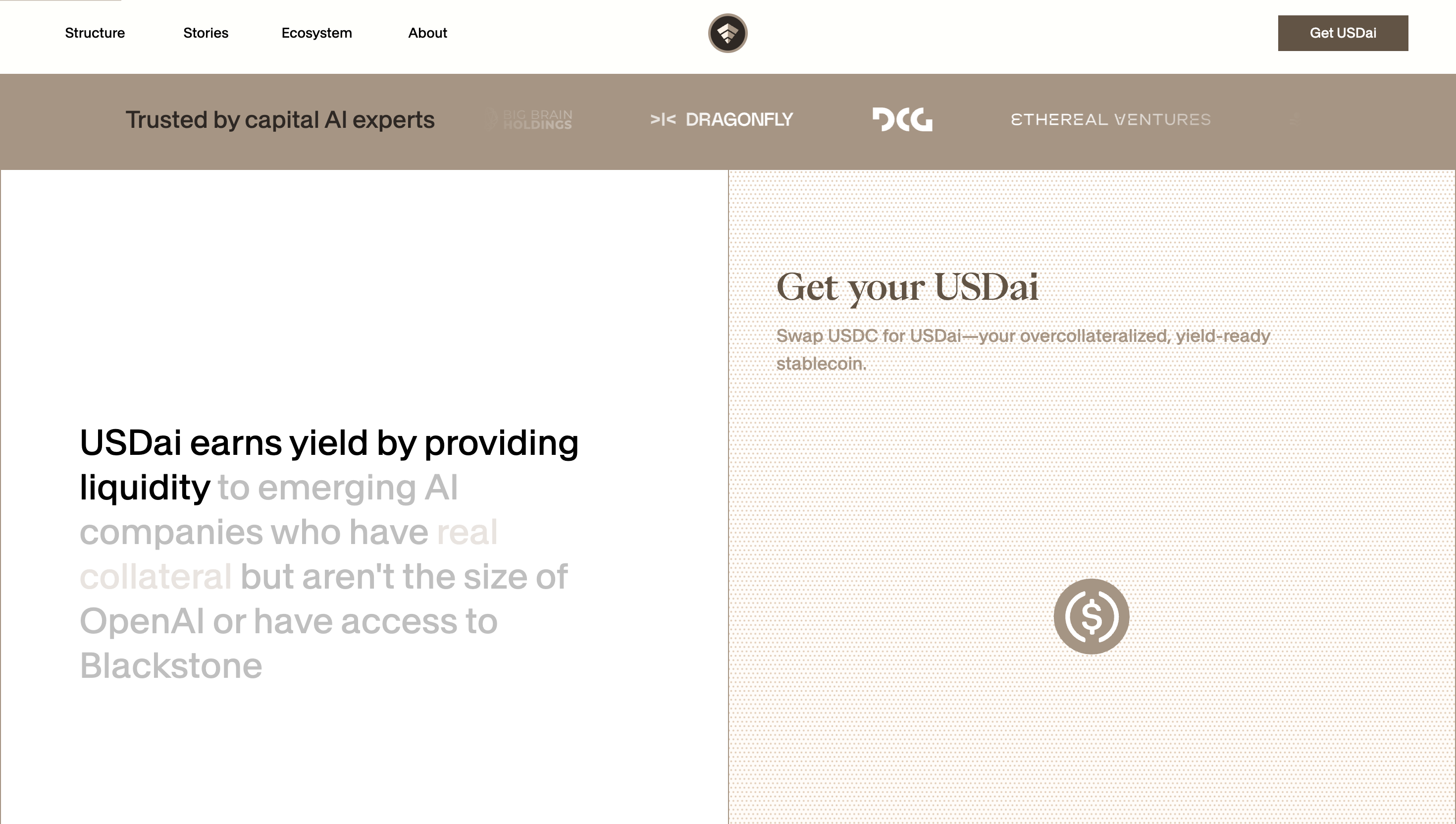

AI業界における最大の課題の一つは資本へのアクセスです。

特に中小規模のスタートアップは、伝統的な金融機関からの融資が困難なケースが多く、資金不足が成長の足かせになっています。

USD.AIはこうした状況を改善するために設計されました。

GPUを資産として扱い、オンチェーンで流動化することで、誰もがAI分野の成長に参加できる金融レイヤーを提供することを目指しています。

仕組み&特徴

特徴1:CALIBERによる資産トークン化

USD.AIの基盤には、CALIBER(Collateralized Asset Ledger: Insurance、 Bailment、 Evaluation、 Redemption) という枠組みがあります。

これは米国商法典第7条に準拠した仕組みで、GPUなどの物理資産をERC-721トークンとして直接担保化します。

借り手は破産隔離された特別目的会社(SPV)を通じて資産を預け、NFT化された「電子有価証券」を担保に資金を借りられる仕組みです。

これにより、法的に強制力を持つ権利が確立され、返済不能時にはNFTが即座にオークションにかけられ、新しい所有者がGPUを引き継ぐことができます。

さらにCALIBERの強みは、単にGPUを担保化するだけではなく、保険やベイルメント契約を通じて実際の利用を妨げずに資金調達できる点です。

従来のRWAでは担保化した資産が流動性を失うケースが多く、借り手にとっては実用性が低い課題がありました。

しかし、CALIBERでは借り手がGPUを使い続けながら資金を調達できるため、事業の継続性を維持しながら成長を加速させられます。

このように、法的強制力・流動性・事業継続性を兼ね備えた設計は、従来のトークン化モデルに対する大きな優位点だといえます。

特徴2:FiLo Curatorによるリスク調整

USD.AIにはFiLo(First Loss)Curatorという仕組みが導入されています。

これは最初に損失を負担する代わりに高いリターンを得るポジションであり、キュレーターがローンの起源や審査を担います。

こうすることで、一般の預金者やステーキング参加者は過度なリスクから保護されます。

さらに、AI向けGPUはビットコインマイニング機器よりも多用途で再販性が高いため、担保資産としての安定性も優れています。

このモデルの利点は、リスクとリターンを明確に切り分けられる点にあるといえます。

キュレーターはリスクを負う代わりに高い利回りを享受し、一方でUSDaiやsUSDaiを利用する一般投資家は安定した収益を得ることができます。

さらに償却スケジュールは保守的に設計されており、3年を目安とする急速な返済計画により担保価値の目減りリスクを抑制しています。

第三者による査定も取り入れられており、資産評価の透明性も高められています。

このようにFiLoは、スケールと安全性を両立させるリスク調整メカニズムとして、プロトコル拡大に欠かせない要素だといえます。

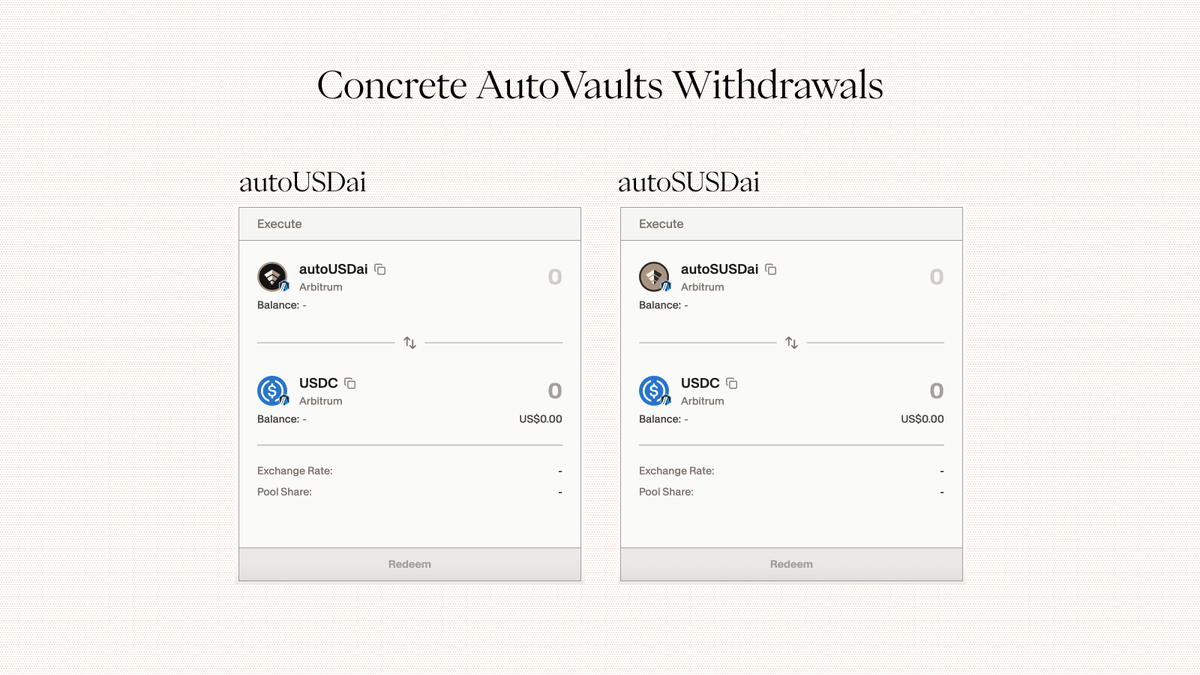

特徴3:QEVによる流動性の最適化

長期融資や低流動性資産の課題を解決するため、USD.AIはQEV(Queue Extractable Value)を採用しています。

これは償還の優先順位をオークション形式で市場に委ねる仕組みです。

参加者は入札によって早期償還の権利を得ることができ、流動性が逼迫する状況でも公平で透明な資本配分が実現されます。

また、入札手数料はプロトコル収益として還元され、全体の安定性を高める役割も果たします。

QEVの最大の特徴は、流動性を「価格付けされた資源」として扱う点です。

従来は流動性不足が起こると、無理な割引や強制清算による価格崩壊が発生していました。

しかし、QEVでは需給に基づいたオークションで順序が決まるため、システム全体が持続的かつ予測可能な形で機能します。

さらに、入札に参加しないユーザーには従来通りのFIFO方式が適用されるため、全体として公平性も確保されます。

この仕組みにより、USD.AIは長期資産であっても安定的に償還できる市場を形成しているのです。

トークンについて

トークン概要

USD.AIには2種類の主要トークンが存在します。

USDai:ドルにペッグされた安定通貨。日常的な取引用途や流動性供給に利用されます。

sUSDai:G

ここから先は、会員限定のコンテンツになります。残り全てを見るには、サロン入会案内ページから会員登録をよろしくおねがいします。